目前位置: 屏東縣記帳及報稅代理業務人首頁 > 最新訊息 > 稅務訊息 > 贈與跨新舊制 留意租稅權益 目前位置: 屏東縣記帳及報稅代理業務人首頁 > 最新訊息 > 稅務訊息 > 贈與跨新舊制 留意租稅權益

|

回上一頁 回上一頁

|

贈與跨新舊制 留意租稅權益

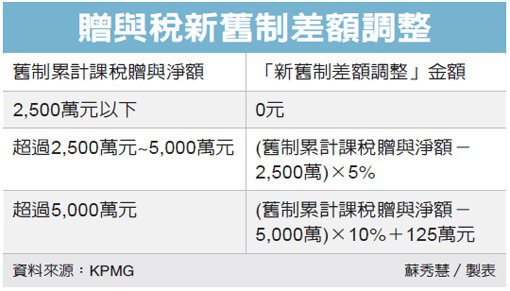

贈與跨新舊制 留意租稅權益遺贈稅新制上路前,即今年5月11日以前已贈與超過2,500萬元者,今年如果還要再贈與,安侯建業(KPMG)聯合會計師事務所提醒,別忘了減除「新舊制差額調整金額」,以免多計稅額。

換句話說,今年在新舊制期間都有贈與行為,且在舊制期間累計贈與淨額合計已經超過2,500萬元者,在計算新制贈與稅時,必須減除「新舊制差額調整金額」。

財政部針對舊制期間今年1月1日至5月11日,及新制期間5月12日至12月31日均有贈與案件,而且舊制期間累計課稅贈與淨額合計超過2,500萬元者,在贈與稅應納稅額計算公式中增列減項「新舊制差額調整金額」。

贈與稅新制上路後發生的贈與案件,一律適用修正後的稅率,即贈與稅稅率由過去單一稅率10%調整為三級累進稅率,分別為10%、15%及20%。

KPMG表示,新舊制期間合計的贈與總額,如全部依照新制稅率計算贈與稅,將造成稅額多計,因此切記減除「新舊制差額調整金額」。

舉例來說,甲君在贈與稅新制上路前贈與兒子銀行存款3,000萬元,減除免稅額220萬元後,贈與淨額為2,780萬元,適用舊制稅率10%,應納贈與稅額為278萬元,甲君繳清稅款。

隨後甲君又在贈與稅新制上路後贈與女兒銀行存款1,000萬元,則本年度甲君贈與總額為4,000萬元,減除免稅額220萬元,贈與淨額3,780萬元。

如果按新制稅率計算,稅額為442萬元(3,780萬元×15%-累進差額125萬元),減除前次應納贈與稅額278萬元為164萬元。

再減除新舊制差額調整金額14萬元=〔(舊制累計課稅贈與淨額2,780萬元-2,500萬元)×5%〕,本次應納贈與稅額為150萬元。

KPMG表示,「新舊制差額調整金額」僅適用於今年度舊制及新制期間均有贈與的案件者,贈與人要特別留意。