目前位置: 屏東縣記帳及報稅代理業務人首頁 > 最新訊息 > 稅務訊息 > 夫妻售屋損益 不可互抵 目前位置: 屏東縣記帳及報稅代理業務人首頁 > 最新訊息 > 稅務訊息 > 夫妻售屋損益 不可互抵

|

回上一頁 回上一頁

|

夫妻售屋損益 不可互抵

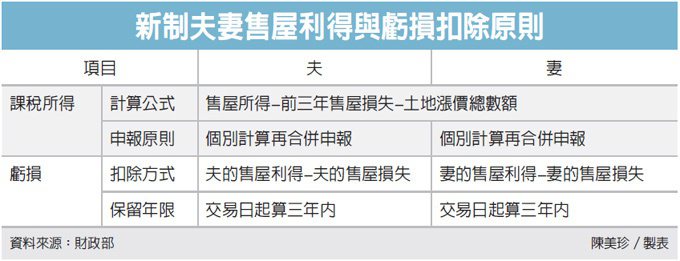

夫妻售屋損益 不可互抵房地合一新制明(2016)年1月起實施,夫妻售屋利得採個別計算原則,損失則從嚴扣除。夫、妻各按新制課稅的房產,交易損失不可與配偶名下的售屋利得互抵;同一人的售屋損失最長只能保留三年,超過三年時,抵稅權將自動歸零。

此舉將使夫妻同時出售各自名下房產時,無法藉由損失互抵功能調節全戶售屋所得,售屋總稅負不會因配偶一方有損失獲得下降。

財政部指出,明年啟動房地合一、實價課稅新制後,個人的房屋及土地交易的課稅所得、應納稅額均採個別獨立計算原則,配合此一原則,同一人名下的房產虧損,亦需個別保留抵稅權利,無法與同戶申報者名下的售屋利得互抵,且每人損失抵稅權利自交易日算起,最多只能保留三年。

舉例來說,甲在2016年1月買進A房地,取得成本1,300萬元,2017年以1,400萬元出售,甲適用新制合一課稅,其支付包括改良、移轉等費用為150萬元,A房地的土地漲價總數額為0,甲出售A房產出現損失50萬元(1,400萬元-1,300萬元-150萬元)。

甲名下還有一筆B房產,2018年時,甲將之出售並獲利250萬元,B房地的土地漲價總數額為100萬元,由於甲出售B房產的日期在A房產交易日以後的三年內,因此在計算B房產的課稅所得時,甲原出售A房產保留的50萬元抵稅權,可以用來扣除B房產獲利250萬元,再扣除B房產土地漲價總數額100萬元後,甲2018年出售B房產應申報的課稅所得是100萬元。

假設甲的配偶乙名下也有一棟房產C,乙亦在2016年時將之出售,獲利250萬元,C房產的土地漲價總數額設為100萬元。

因甲、乙兩人同時在2016年出售各自名下的房產,且均適用新制合一課稅,當年甲雖有A房產交易損失50萬元,在房產利得與損失個別採計原則之下,乙不能將配偶甲的房產利得用來扣除其出售C房產的獲利。

因此乙應申報的售屋課稅所得是150萬元(即250萬元減掉C房產的土地漲價總數額100萬元)。